MakerDAO: Masa Depan dan Potensi

Sektor DeFi sudah menjadi sektor yang dominan di industri kripto sejak beberapa tahun terakhir. UniSwap, Compound, Curve adalah beberapa protokol DeFi yang paling banyak digunakan. Selain ketiga protokol tersebut, terdapat satu proyek DeFi yang sering disebut sebagai “bank terdesentralisasi”. Protokol ini adalah MakerDAO. Dalam beberapa tahun terakhir, MakerDAO sudah membuktikan dirinya sebagai salah satu protokol DeFi terbesar. Lalu, apa itu MakerDAO? Mengapa ia disebut sebagia bank terdesentralisasi? Artikel ini akan menjelaskannya secara detail.

Ringkasan Artikel

- ⚙️ MakerDAO merupakan protokol DeFi besar yang memungkinkan pengguna meminjam stablecoin terdesentralisasi DAI. Pengguna bisa mencetak DAI dengan dengan jaminan berbagai aset. MakerDAO sering disebut sebagai “bank terdesentralisasi” di sektor DeFi.

- 🏦 Protokol Maker memiliki “real yield” yang tinggi dari berbagai mekanisme penghasilan seperti pendapatan dari selisih bunga pinjaman dan pekminjam dan biaya transaksi penukaran stablecoin. MakerDAO muncul sebagai salah satu protokol dengan pendapatan terbesar di sektor DeFi.

- 💵 Implementasi Smart Burn Engine (SBE) dan penggunaan surplus buffer menciptakan strategi untuk meminimalkan dampak kerugian finansial dan menguatkan posisi MKR dalam pasar.

- 🧠 Endgame adalah rencana pembaruan besar-besaran yang mencakup pengenalan SubDAO, revisi total tokenomics MKR, dan lainnya. Pembaruan ini dirancang untuk meningkatkan efisiensi dan tata kelola yang lebih baik ke dalam ekosistem MakerDAO.

Apa itu MakerDAO?

MakerDAO adalah aplikasi peminjaman (CDP) yang memungkinkan pengguna meminjam stablecoin terdesentralisasi DAI (overcollateralized). Pengguna bisa mencetak DAI menggunakan berbagai jaminan seperti aset kripto, stablecoin lain, dan bahkan RWA (real-world asset). DAI adalah stablecoin dolar AS terdesentralisasi terbesar di dunia kripto dan stablecoin ke-3 terbesar setelah USDT dan USDC.

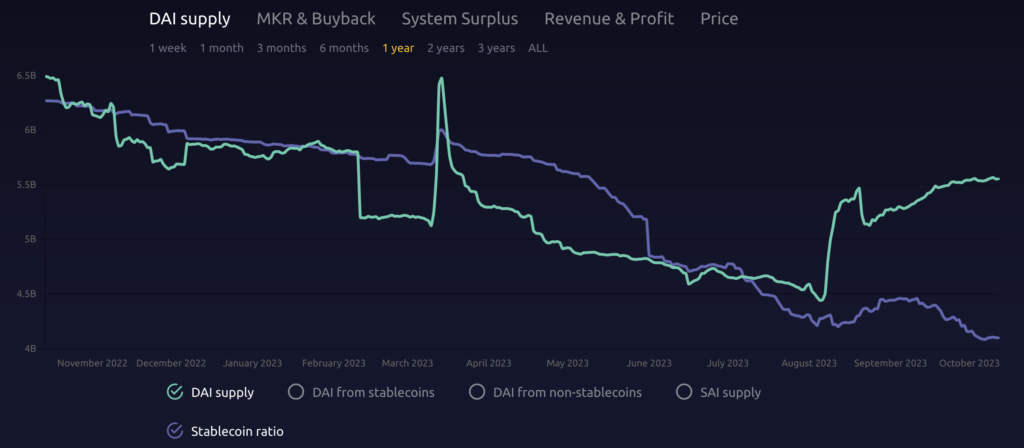

MakerDAO merupakan aplikasi terbesar ke-4 di sektor DeFi dengan angka TVL $4,2 miliar dolar. Seperti pada gambar di atas, suplai stablecoin DAI saat ini sebanyak 5,5 miliar DAI.

MakerDAO juga memilki token MKR yang fungsi utamanya sebagai token tata kelola dan pilihan terakhir jika MakerDAO mengalami kebangkrutan. Dalam situasi ini, MakerDAO akan mencetak MKR baru dan melelangnya untuk menutupi kerugian. Selama MakerDAO berdiri, ini hanya terjadi sekali pada Maret 2020 akibat banyak peminjam DAI yang terlikuidasi saat BTC tiba-tiba jatuh.

Baca lebih lengkap di Pintu Academy: Apa itu MakerDAO dan bagaimana cara kerjanya?

Mengapa MakerDAO Memiliki Peran Signifikan di Sektor DeFi?

1. Protokol DeFi Dengan Real Yield

MakerDAO merupakan salah satu protokol DeFi dengan real yield terbesar. Pada dasarnya, Maker mendapatkan keuntungan protokol dari empat cara:

- Selisih antara bunga yang dibayarkan peminjam atas pinjaman (biaya stabilitas) dan suku bunga simpanan DAI. Misalnya, saat ini bunga pinjaman DAI 5% dan bunga peminjam DAI 5,33%, selisihnya adalah keuntungan MakerDAO.

- Pendapatan dari likuidasai posisi peminjam. Angka keuntungan dari sini biasanya kecil.

- Biaya transaksi penukaran stablecoin dari Modul Stabilitas Harga (PSM) yang memungkinkan penukaran stablecoin tanpa slippage dengan biaya platform 0,1%.

- Sejak MIP-65 pada 2022, aset dunia nyata (RWA) seperti surat obligasi pemerintah AS bisa dijadikan jaminan untuk meminjam dan mencetak DAI. Jaminan RWA memberikan MakerDAO pemasukkan stabil, terlebih lagi pemerintah AS sedang menaikkan suku bunga.

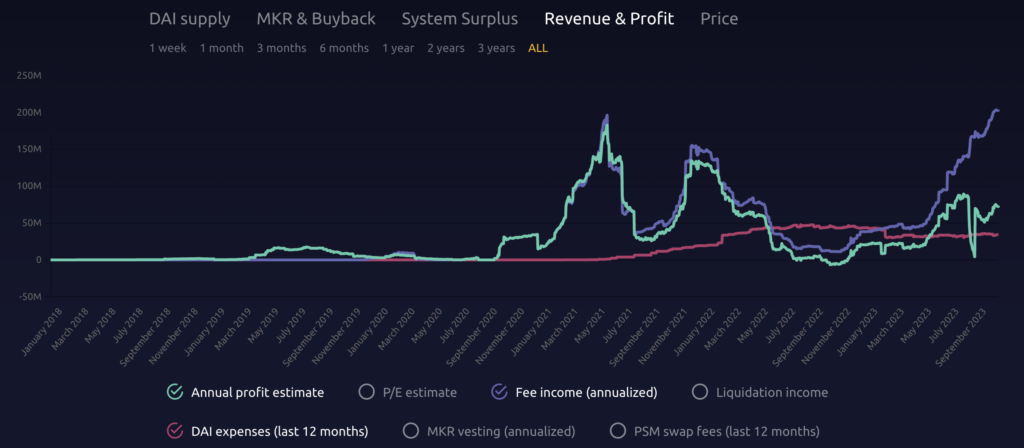

Total pendapatan MakerDAO dari keempat mekanisme ini mencapai $203 juta dolar jika disetahunkan dengan pendapatan bersih $73 juta dolar. Menurut DeFiLlama, MakerDAO memiliki angka pendapatan terbesar ke-2 di industri kripto dengan angka $12,5 juta dolar dalam 30 hari terakhir.

2. Stablecoin Terdesentralisasi Terbesar

Seperti yang sudah disebutkan, DAI adalah stablecoin terdesentralisasi terbesar di industri kripto. DAI bahkan bisa dibilang sebagai stablecoin terdesentralisasi satu-satunya karena ia memiliki likuiditas, suplai, dan kolateralisasi yang sangat sehat (DAI sangat stabil). Dalam kondisi darurat, MakerDAO juga memiliki cukup banyak likuiditas dan simpanan untuk menstabilkan DAI.

Semua keputusan MakerDAO dilakukan melalui executive voting DAO yakni proses proposal, diskusi, lalu pemilihan.

Meskipun begitu, grafik suplai DAI menunjukkan adanya tren menurun signifikan sampai Agustus 2023. MakerDAO lalu membuat proposal untuk meningkatkan DSR (DAI Savings Rate) yang pada dasarnya seperti suku bunga bank tradisional.

Pengguna bisa menyimpan DAI mereka ke kontrak DSR untuk mendapatkan bunga mirip seperti deposito. Menyimpan DAI di DSR akan memberikanmu token sDAI (konsepnya sama seperti liquid staking).

Pada Juni 2023, DSR ditingkatkan ke angka 3,45%. Lalu, MakerDAO kembali membuat proposal untuk menaikkan angka DSR pada Agustus 2023 menjadi 5%. Akibatnya, suplai DAI meroket dari $1 miliar DAI dari periode Agustus hingga Oktober.

Peningkatan suku bunga DAI bisa dilakukan karena MakerDAO memiliki keuntungan yang terus meningkat sejak tahun lalu. Bunga yang diberikan kepada mereka yang menyimpan DAI di DSR berasal dari pendapatan MakerDAO. Kombinasi Sistem DSR dan DAI yang digunakan oleh puluhan protokol membuat MakerDAO sering disebut sebagai bank terdesentralisasi industri kripto.

DSR MakerDAO bisa disamakan seperti suku bunga bank tradisional. Jika DSR MakerDAO tinggi, artinya MakerDAO memiliki banyak pendapatan tambahan yang bisa diberikan sebagai insentif agar orang-orang mencetak DAI.

Beberapa Katalis Menjanjikan MakerDAO

1. Implementasi SBE (Smart Burn Engine) dan Surplus Buffer

Smart Burn Engine merupakan aspek protokol MakerDAO yang baru saja diterapkan dalam beberapa bulan ke belakang. SBE akan menggunakan keuntungan DAI lebih yang dimiliki MakerDAO untuk membeli MKR dan menyediakan likuiditas di token pair MKR/DAI. Hal ini dilakukan untuk berjaga-jaga jika pasar mengalami flash crash seperti pada Maret 2020.

SBE akan bekerja saat keuntungan DAI MakerDAO (surplus buffer) melebihi $50 juta dolar. Kamu bisa melacak program buyback MKR ini di Makerburn. Saat ini, MakerDAO sudah melakukan buyback senilai 11.845 MKR atau sekitar $16 juta dolar. Program SBE sangat bullish untuk token MKR dan ini dapat terlihat pada grafik MKR yang mengalami kenaikan signifikan dalam beberapa bulan terakhir.

2. Kenaikan Persentase RWA Sebagai Jaminan DAI

Seperti pada gambar di atas, MakerDAO sudah menerima aset RWA sebagai jaminan untuk mencetak DAI. Institusi RWA di atas mayoritas menggunakan aset surat obligasi AS jangka pendek sebagai jaminan DAI. Ini membantu membuat aset tetap likuid selagi aset RWA tersebut mendapatkan bunga yang cukup tinggi dari pemerintah AS.

MakerDAO mendapatkan keuntungan sebesar $128 juta dolar dari aset-aset RWA di portofolio DAI. Bunga yang MakerDAO dapatkan dari kategori jaminan RWA akan langsung berkontribusi terhadap surplus buffer atau kentungan tambahan yang berhubungan dengan SBE.

Dengan semakin besarnya MakerDAO, akan semakin banyak perusahaan finansial tradisional melihat kesempatan besar yang ditawarkan Maker. Potensi dari kategori aset RWA di MakerDAO masih sangat besar.

Masa Depan MakerDAO dan Potensinya

Rune, salah satu pendiri MakerDAO, merilis rencana Maker V3 pada Agustus 2022 yang ia sebut Endgame. Endgame merupakan rencana pembaruan masif MakerDAO yang akan meliputi berbagai aspek penting seperti pengubahan tokenomics MKR, proses tata kelola, dan menciptakan ekosistem baru untuk MakerDAO dan DAI.

Rencana pembaruan Endgame memiliki lima pilar utama:

- The Maker Atlas: Maker Atlas adalah buku pedoman utama untuk tata kelola MakerDAO yang mencakup semua aspek termasuk ruang lingkup tata kelola SubDAO, komunikasi SubDAO, dan menyelesaikan ketidaksetujuan.

- SubDAO: Melalui Endgame, MakerDAO berencana membagi-bagikan proses tata kelola ke beberapa DAO dengan skala lebih kecil sesuai dengan cakupan topiknya (RWA, Platform peminjaman, dll). DAO skala kecil ini disebut SubDAO yang memiliki token dan proses tata kelola masing-masing. Setiap SubDAO menjalankan operasi, mengembangkan sistemnya sendiri, dan diharap bisa berkelanjutan.

- Scope dan Scope Artifacts: Scope adalah ruang lingkup spesifik yang tujuannya berkontribusi terhadap MakerDAO. Cakupan ini diciptakan untuk memisah-misahkan operasi sehingga tidak tumpang tindih. Scope Artifacts merupakan peraturan dan standar dari setiap Scope. Sistem ini diciptakan untuk memastikan setiap SubDAO mengerti cakupannya masing-masing dan bisa berjalan secara independen.

- Aligned Voter Committees: Aligned Voter Committees merupakan kelompok voter MakerDAO kecil yang memiliki perspektif dan nilai yang sejalan. Setiap AVC harus mengedepankan kepentingan pemilik token MKR dan aktif dalam sistem tata kelola. MakerDAO membentuk AVC dan komunitas voter lainnya untuk meningkatkan partisipasi tata kelola MakerDAO yang saat ini masih sangat rendah.

- Tokenomics: Endgame merombak total tokenomics MKR agar memiliki fungsi penting dalam ekosistem MakerDAO. Nantinya, token MKR akan diganti dengan token tata kelola baru yang berperan penting dalam SubDAO dan ekosistem MakerDAO secara keseluruhan.

Implementasi Endgame juga akan dibagi menjadi lima fase karena memiliki cakupan yang begitu besar. Tahap terakhir Endgame adalah menciptakan blockchain khusus MakerDAO. Penerapan Endgame sudah berjalan dengan adanya SBE dan SubDAO pertama yaitu Spark Protocol. Bahkan, Spark Protocol sekarang sudah menjadi aplikasi utama untuk mencetak DAI.

Dengan begitu banyaknya pembaruan terhadap ekosistem MakerDAO, kepercayaan investor terhadap MakerDAO dapat terlihat di grafik MKR. Sejak awal Juni 2023, MKR sudah naik lebih dari 100%.

MakerDAO juga memiliki katalis-katalis bullish seperti peningkatan aset RWA dari institusi finansial, bunga DAI yang tinggi, dan data pendapatan MakerDAO yang sangat besar dibandingkan protokol aset kripto lainnya. Semua ini membuat MakerDAO sebagai salah satu protokol paling penting di DeFi dengan masa depan yang menjanjikan.

Kesimpulan

MakerDAO terkenal sebagai “bank terdesentralisasi” dalam sektor DeFi yang menawarkan penggunaan stablecoin terdesentralisasi DAI. Pencetakan DAI dapat dikolateralisasi dengan berbagai aset, termasuk aset dunia nyata (RWA). MakerDAO mengimplementasikan beberapa mekanisme untuk mendapatkan keuntungan protokol untuk menstabilkan DAI dan menjadikannya berkelanjutan. Protokol Maker memiliki rencana iterasi baru Maker V3, yang disebut Endgame. Endgame akan menjadi pembaruan masif MakerDAO yang mempengaruhi berbagai aspek dari protokol ini, termasuk tata kelola, ekonomi token, dan pengenalan SubDAO.

Cara Membeli Token MKR Pada Aplikasi Pintu

Kamu bisa mulai berinvestasi pada berbagai macam aset kripto di aplikasi Pintu. Berikut cara membeli crypto pada aplikasi Pintu:

- Buat akun Pintu dan ikuti proses verifikasi identitasmu untuk mulai trading.

- Pada homepage, klik tombol deposit dan isi saldo Pintu menggunakan metode pembayaran pilihanmu.

- Buka halaman market dan cari token MKR.

- Klik beli dan isi nominal yang kamu mau.

- Sekarang kamu sudah menjadi investor MakerDAO!

Kamu bisa berinvestasi pada aset crypto seperti BTC, ARB, ETH, dan yang lainnya tanpa harus khawatir adanya penipuan melalui Pintu. Selain itu, semua aset crypto yang ada di Pintu sudah melewati proses penilaian yang ketat dan mengedepankan prinsip kehati-hatian.

Aplikasi Pintu kompatibel dengan berbagai macam dompet digital populer seperti Metamask untuk memudahkan transaksimu. Ayo download aplikasi cryptocurrency Pintu di Play Store dan App Store! Keamananmu terjamin karena Pintu diregulasi dan diawasi oleh Bappebti dan Kominfo.

Selain melakukan transaksi, di aplikasi Pintu, kamu juga bisa belajar crypto lebih lanjut melalui berbagai artikel Pintu Academy yang diperbarui setiap minggunya! Semua artikel Pintu Akademi dibuat untuk tujuan edukasi dan pengetahuan, bukan sebagai saran finansial.

Referensi

- Jake Pahor, “MakerDAO- Research Report”, Substack, diakses pada 12 Oktober 2023.

- HFA Research Team, “MakerDAO: the Sleeping Giant”, Substack, diakses pada 12 Oktober 2023.

- Ouroboros Capital, “MKR: Burn Baby Burn”, Substack, diakses pada 12 Oktober 2023.

- Peary, “MakerDao”, CMS Holdings Substack, diakses pada 13 Oktober 2023.

- “Overview – Maker Endgame Documentation”, MakerDAO, diakses pada 13 Oktober 2023.

- “The 5 phases of Endgame – General Discussion”, The Maker Forum, diakses pada 13 Oktober 2023.

Bagikan