Apa itu Automated Market Makers (AMM)?

Pada masa awal kelahiran Bitcoin dan dunia kripto, pembelian dan penjualan aset kripto dilakukan menggunakan mekanisme order book konvensional seperti pada saham dan aset lainnya. Dalam sistem ini, semua pembelian dan penjualan aset memerlukan pihak ketiga yang mengatur dan menyocokan dua pihak yang ingin menjual atau membeli sebuah aset. Semua bursa pertukaran kripto besar masih menggunakan sistem ini. Namun, industri kripto yang terdesentralisasi juga membutuhkan sistem jual-beli yang terdesentralisasi. Automated market makers (AMM) adalah jawaban dunia kripto terhadap permasalahan order book konvensional. Sekarang sistem ini sudah menjadi standar industri kripto yang umum digunakan. Lalu, apa itu automated market maker? Apa peran dan fungsinya dalam dunia kripto? Artikel ini akan membedah lengkap tentang AMM.

Ringkasan Artikel

- 📠 AMM crypto adalah sebuah mekanisme yang memanfaatkan algoritma komputer untuk memungkinkan otomatisasi pertukaran aset digital. AMM memanfaatkan liquidity pool (kolam likuiditas) terdesentralisasi agar pengguna bisa membeli dan menjual aset kripto tanpa membutuhkan pihak ketiga yang mengatur transaksi.

- ⚖️ Mekanisme automated market makers atau AMM secara spesifik dibuat untuk jual-beli aset digital seperti kripto. AMM memungkinkan terjadinya pertukaran aset secara terdesentralisasi dan otomatis tanpa memerlukan perantara yang memantau order book.

- ⛲ Semua pertukaran aset kripto yang terjadi dalam platform DEX yang menggunakan AMM memerlukan liquidity pool. Ia berperan sebagai sumber likuiditas pasangan aset kripto di sebuah DEX dan mencegah terjadinya slippage tinggi. Penyedia likuiditas merupakan bagian penting dari mekanisme automated market makers karena ia bekerja sebagai pemasok pasangan aset kripto agar bisa diperjualbelikan.

- 🏦 Sistem AMM dan platform DEX yang menggunakannya memiliki berbagai kelebihan dan kekurangannya masing-masing. Platform-platform ini biasanya tepat apabila kamu ingin berinvestasi pada aset-aset kripto yang baru dan belum terlalu populer. Namun, kamu perlu memperhatikan volume transaksi dan kedalaman kolam likuiditasnya untuk menghindari slippage dan kegagalan transaksi.

Apa Itu Automated Market Makers (AMM)?

Automated Market Makers adalah sebuah mekanisme yang memanfaatkan algoritma komputer untuk memungkinkan otomatisasi pertukaran aset digital. AMM memanfaatkan liquidity pool (kolam likuiditas) terdesentralisasi agar pengguna bisa membeli dan menjual aset kripto tanpa membutuhkan pihak ketiga yang mengatur transaksi.

Pada dasarnya, sistem AMM adalah sebuah program yang secara otomatis menyocokan dua pihak yang ingin menukarkan asetnya. Hampir semua bursa kripto terdesentralisasi (DEX) menggunakan sistem AMM untuk memungkinkan trading di platformnya.

Sistem automated market makers hanya bisa diterapkan pada jaringan blockchain yang memiliki kapabilitas smart-contract seperti Ethereum dan Binance. Dalam sistem AMM, siapa pun bisa menjadi menjadi penyedia likuiditas selama ia memenuhi persyaratan yang algoritma automated market makers tersebut. Beberapa contoh AMM paling populer adalah Uniswap, Balancer, dan Curve.

Bagaimana Cara Kerja AMM?

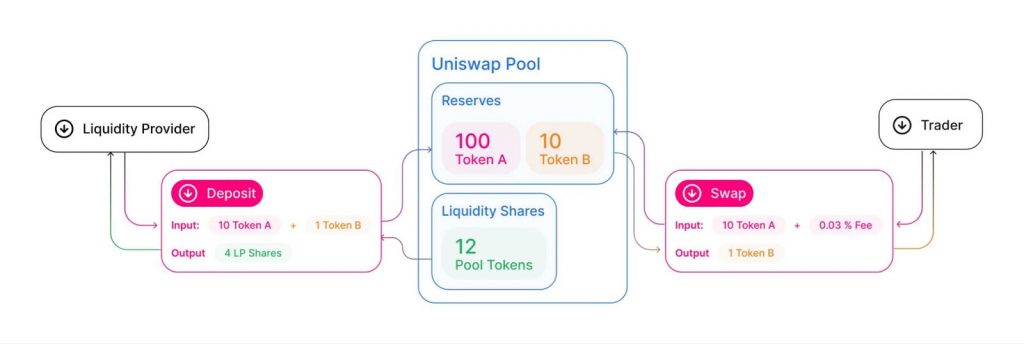

Mekanisme automated market makers atau AMM secara spesifik dibuat untuk jual-beli aset digital seperti kripto. AMM memungkinkan terjadinya pertukaran aset secara terdesentralisasi dan otomatis tanpa memerlukan perantara yang memantau order book. Mekanisme ini pertama kali dimanfaatkan oleh produk DeFi seperti DEX. Uniswap, salah satu platform DEX paling awal dan paling populer, pertama kali menggunakan mekanisme automated market makers untuk membangun liquidity pool besar yang bisa digunakan banyak pengguna.

Algoritma automated market makers mengatur semua aspek pertukaran aset yang terjadi melalui smart-contract. Ia menampilkan harga pasar yang selalu diperbarui dan melaksanakan semua trading. Namun, bagian penting lain yang menentukan mekanisme automated market makers adalah liquidity pool dan penyedia likuiditasnya.

Salah satu aspek teknis paling penting dalam AMM adalah memastikan sebuah liquidity pool seimbang agar harga semua aset di dalamnya sesuai dengan harga pasar. Mekanisme AMM memastikan ini dengan penghitungan matematis. UniSwap dan mayoritas DEX menggunakan rumus x*y=k untuk menjaga keseimbangan kolam likuiditas. X adalah aset kripto A dan Y aset kripto B sementara K adalah nilai yang konstan. Pada dasarnya rumus ini selalu menyeimbangkan nilai aset a dan b agar nilai total dari K selalu sama.

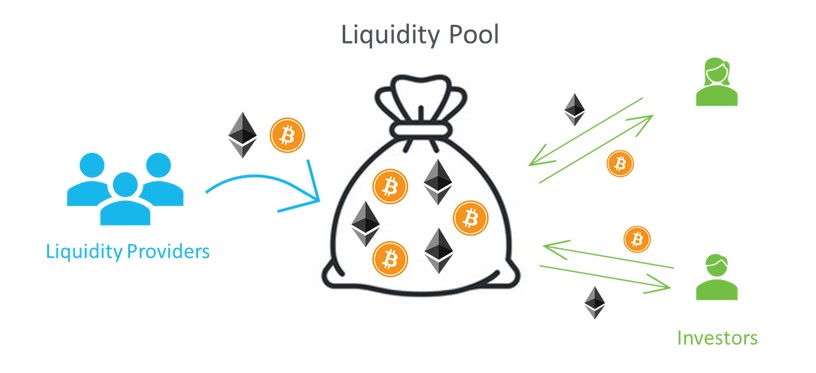

Liquidity Pool

Liquidity pool atau kolam likuiditas adalah pilar penting dari sistem AMM. Semua pertukaran aset kripto yang terjadi dalam platform DEX yang menggunakan AMM memerlukan liquidity pool. Ia berperan sebagai sumber likuiditas pasangan aset kripto di sebuah DEX dan mencegah terjadinya slippage tinggi. Liquidity pool pada dasarnya adalah kolam di mana semua pertukaran aset terjadi.

Semua pertukaran terjadi dengan memasukkan dan menarik aset dari kolam tersebut. Orang yang menyediakan aset ke dalam kolam untuk jangka waktu tertentu disebut sebagai liquidity provider atau penyedia likuiditas. Penyedia likuiditas berperan penting karena semakin banyak aset yang disimpan di dalam kolam, slippage yang terjadi semakin kecil, mengurangi kerugian bagi pengguna.

💡 Slippage adalah

perbedaan antara harga pasar suatu aset dan harga aset yang kita dapatkan saat kita melakukan trade. Misalnya, kita melihat harga FTM pada 2,2 dolar AS namun saat kita melakukan pertukaran aset, kita mendapatkan harga FTM pada 2,21 dolar AS. Ini adalah akibat dari slippage yang terjadi namun masih ideal karena selisihnya masih kecil.

DEX menginginkan setiap pasangan aset (Bitcoin-FTM) memiliki likuiditas yang dalam agar pengguna tidak mengalami kerugian. Platform DEX menawarkan insentif beragam untuk mendorong penggunanya menjadi penyedia likuiditas. Mereka memberikan insentif kepada penyedia likuiditas dengan membagiakn sebagian dari biaya transaksi yang dikumpulkan oleh platform.

Baca juga: Apa itu Crypto?

Menjadi Penyedia Likuiditas atau Liquidity Provider

Seperti yang sudah dijelaskan, penyedia likuiditas merupakan bagian penting dari mekanisme automated market makers karena ia bekerja sebagai pemasok pasangan aset kripto agar bisa diperjualbelikan. Penyedia likuiditas akan mendapatkan imbalan yang sudah ditentukan oleh sebuah DEX seperti persentase dari biaya transaksi yang platform dapatkan.

Selain itu, beberapa platform DEX juga memberikan kesempatan kepada penyedia likuiditas untuk melakukan yield farming dari token LP yang mereka dapatkan. Dari sini mereka bisa mendapatkan keuntungan finansial tambahan dari yield farming. Yield farming merupakan sebuah produk DeFi di mana kamu mengunci tokenmu untuk mendapatkan bunga. Contoh DEX yang melakukan skema ini adalah PancakeSwap dan SpookySwap.

Namun, terdapat resiko menjadi penyedia likuiditas, terutama apabila kamu menyimpannya dalam platform yang memiliki volume transaksi dan likuiditas yang rendah. Kamu juga perlu mengerti tentang konsep impermanent loss. Impermanent loss adalah kerugian sementara yang biasa dialami oleh penyedia likuiditas sebagai akibat dari fluktuasi harga aset kripto dalam kolam likuiditas. Konsep ini disebut sebagai ‘impermanent’ karena kamu tidak akan mengalami kerugian kecuali kamu menarik aset dari kolam likuiditas tersebut. Jadi, kamu bisa menunggu sampai nilai asetmu kembali ke semula untuk menghindari impermanent loss.

Kelebihan dan Kekurangan AMM pada Platform DEX

Kelebihan

- 💻 Desentralisasi: Automated market makers adalah sistem terdesentralisasi yang memanfaatkan program smart-contract untuk melaksanakan trade dan aktivitas lainnya pada DEX. Beberapa DEX juga memiliki sistem governance-nya sendiri di mana pengguna platform bisa memberika suara terhadap berbagai kebijakan DEX seperti persentase biaya transaksi dan sebagainya.

- ⚡ Non-Custodial: Semua platform DEX bersifat non-custodial yang artinya mereka tidak menyimpan dan memegang aset milikmu selama kamu menggunakan jasanya. Dalam bursa pertukaran terpusat atau CEX, semua asetmu tersimpan sementara dan bursa tersebut memiliki hak untuk membekukan aset bila terjadi pelanggaran yang dianggap serius seperti tindak kriminal.

- 🪙 Pilihan aset kripto yang lebih beragam: DEX biasanya menjadi pilihan pertama bagi peluncuran berbagai aset kripto baru. Bahkan, beberapa DEX memang memiliki bagian khusus token yang baru atau akan diluncurkan. Maka dari itu, ia adalah platform yang tepat apabila kamu ingin berinvestasi pada aset-aset kripto yang baru dan belum terlalu populer.

Kekurangan

- 🌊 Kedalaman likuiditas: Semua platform DEX menggunakan sistem AMM yang bergantung kepada penyedia likuiditas untuk berfungsi secara optimal. Sebuah DEX memerlukan likuiditas besar agar semua transaksi bisa dilakukan secara cepat dengan harga pasar yang sesuai. Apabila kamu menggunakan DEX dengan likuiditas yang terlalu kecil, transaksi mu bisa saja tidak bisa diproses atau bahkan gagal.

- 💸 Volume transaksi dan slippage: Platform DEX juga memerlukan voluem transaksi stabil untuk menghindari terjadinya tingkat slippage yang tinggi. Menggunakan DEX dengan volume transaksi kecil akan mengakibatkan harga pembelianmu berbeda dengan harga asli pasar.

- 🤑 Jenis pembelian yang terbatas: Sekarang, bursa pertukaran kripto besar sudah dapat menawarkan berbagai jenis pembelian selain spot seperti limit order, oco, dan stop limit. Berbeda dengan CEX, kebanyakan DEX hanya mendukung pembelian dengan harga pasar atau spot buy.

Beberapa Protokol AMM Paling Populer di Kripto

- Curve: Curve adalah salah satu aplikasi DeFi paling populer yang dibuat khusus untuk menciptakan banyak kolam likuiditas. Platform Curve berhasil menarik banyak pengguna yang ingin menjadi penyedia likuiditas karena ia memberikan insentif dinamis. Curve adalah aplikasi AMM paling besar dengan TVL senilai $9,65 miliar dolar AS.

- AAVE: AAVE merupakan aplikasi DeFi untuk peminjaman yang memanfaatkan sistem AMM. Ia adalah aplikasi AMM dengan TVL terbesar kedua setelah Curve yaitu $9,1 miliar dolar AS.

- UniSwap: UniSwap adalah sebuah platform DEX di jaringan Ethereum. Ia juga salah satu DEX pertama yang mempopulerkan sistem AMM. Selain itu, UniSwap merupakan platform DEX dengan TVL paling besar dibandingkan yang lainnya. UniSwap merupakan aplikasi DEX terbesar dengan TVL senilai $5,89 miliar dolar AS.

- Balancer: Balancer merupakan aplikasi DeFi yang berperan sebagai pengelola aset menggunakan sistem smart-contract. Protokol ini menggunakan AMM untuk semua aktivitas trading dan swap di platformnya. TVL Balancer adalah $2,01 miliar dolar AS.

Membeli Aset Kripto

Saat ini, kamu bisa membeli berbagai macam aset kripto di aplikasi Pintu. Melalui Pintu, kamu tidak hanya bisa membeli bitcoin , ether serta koin dan token lainnya dengan aman dan mudah.

Selain itu, aplikasi Pintu kompatibel dengan berbagai macam dompet digital populer seperti Metamask untuk memudahkan transaksimu. Ayo download aplikasi cryptocurrency Pintu di Play Store dan App Store! Keamananmu terjamin karena Pintu diregulasi dan diawasi oleh Bappebti dan Kominfo.

Kamu juga bisa belajar crypto lebih lanjut melalui berbagai artikel Pintu Academy yang diperbarui setiap minggunya! Semua artikel Pintu Akademi dibuat untuk tujuan edukasi dan pengetahuan, bukan sebagai saran finansial.

Referensi

- Andrey Sergeenkov, What Is an Automated Market Maker? – AMMs Explained, Coin Desk, diakses pada 11 Mei 2022.

- Marko Mihajlović, What Is An AMM (Automated Market Maker) | A Beginner’s Guide to Decentralized Finance (DeFi), Shrimpy, diakses pada 12 Mei 2022.

- Fernando Martinelli, What Is an Automated Market Maker (AMM)? | by Fernando Martinelli | Balancer Protocol, Medium, diakses pada 13 Mei 2022.

- What are Automated Market Makers Like Uniswap, The Defiant, diakses pada 14 Mei 2022.

- Rahul Rai, The Past, Present, and Future of Decentralized Exchanges, Messari, diakses pada 16 Mei 2022.

Bagikan

Artikel Terkait

Lihat Aset di Artikel Ini

Harga BTC (24 Jam)

Kapitalisasi Pasar

-

Volume Global (24 Jam)

-

Suplai yang Beredar

-