Perbedaan CBDC dan Cryptocurrency: Manfaat serta Risikonya

Adopsi mata uang kripto yang terus meluas salah satunya didorong oleh kebutuhan akan uang yang dapat ditransfer ke mana saja dengan cepat dan efisien. Oleh karenanya, penggunaan Bitcoin berkembang pesat di negara-negara dengan tingkat remitansi yang tinggi seperti El Salvador.

Dengan semakin meningkatnya adopsi mata uang kripto, banyak negara termasuk Indonesia, mulai menjajaki pengembangan mata uang digital yang dapat diregulasi atau Central Bank Digital Currency (CBDC). Hal ini didasari oleh beberapa kelemahan yang dimiliki oleh mata uang kripto, seperti volatilitasnya yang ekstrim, yang menjadikannya sulit untuk dijadikan alat pembayaran sehari-hari.

Lalu, apa itu Central Bank Digital Currency (CBDC) dan apa perbedaannya dengan mata uang kripto? Simak penjelasannya lebih lanjut di artikel ini.

Ringkasan Artikel

- 💵 Central Bank Digital Currency atau CBDC adalah versi digital dari mata uang resmi yang dikeluarkan oleh pemerintah. CBDC diterbitkan dan diatur oleh otoritas moneter atau bank sentral dari suatu negara.

- 🏛 Seperti layaknya uang fiat, nilai CBDC akan berpatokan atau sama dengan uang fisik yang dikeluarkan oleh bank sentral. Begitu pula dengan pasokan atau jumlah uang yang beredarnya.

- 🚀 CBDC akan memungkinkan masyarakat umum untuk melakukan pembayaran digital, namun dengan lebih cepat dan aman, yang merupakan kelebihan dari teknologi crypto.

- 📈 Dengan transaksi uang eletronik di Indonesia yang terus tumbuh dan juga adopsi cryptocurrency yang terus meningkat, Bank Indonesia menjajaki pengembangan CBDC untuk memudahkan transaksi digital dan meningkatkan inklusi keuangan.

Apa yang Dimaksud dengan Central Bank Digital Currency (CBDC)?

Central Bank Digital Currency atau CBDC adalah versi digital dari mata uang resmi yang dikeluarkan oleh pemerintah. CBDC diterbitkan dan diatur oleh otoritas moneter atau bank sentral dari suatu negara. CBDC mirip dengan cryptocurrency dan beroperasi menggunakan digital ledger (bisa blockchain, bisa tidak), untuk mempercepat dan meningkatkan keamanan proses transaksi digital.

💡 Salah satu perbedaan CBDC dan cryptocurrency terletak pada tidak adanya pseudonimitas (pseudonimity) dalam penggunaan CBDC, seperti pada cryptocurrency. Selain itu, seperti halnya uang kertas yang dikeluarkan pemerintah, nilai CBDC tergantung pada kebijakan pemerintah yang mengeluarkannya, dan begitu pula dengan jumlah pasokannya.

Saat ini uang fisik adalah satu-satunya jenis uang bank sentral yang tersedia untuk masyarakat umum. CBDC akan memungkinkan masyarakat umum untuk melakukan pembayaran digital, namun dengan lebih cepat dan aman, yang merupakan kelebihan dari teknologi crypto.

Apa Saja Perbedaan CBDC dengan Crypto?

Hal pertama yang perlu diingat tentang CBDC adalah bahwa CBDC bukan cryptocurrency. Mata uang digital ini sepenuhnya diatur oleh otoritas pusat atau pemerintah, berbeda dengan cryptocurrency yang terdesentralisasi. Seperti yang kita ketahui, kepemilikan dan otoritas dari crypto dapat sepenuhnya berada di tangan penggunanya, lain halnya dengan CBDC.

CBDC berperan sebagai versi digital dari uang fiat seperti rupiah atau dolar Amerika Serikat. Jadi, detail pribadi kamu (nama asli) berikut transaksinya akan dilampirkan ke aset CBDC yang kamu miliki, dan dapat dilihat oleh pengirim, penerima, dan bank.

Hal ini yang menjadikan CBDC berbeda dengan crypto. Seperti yang kita ketahui, detail transaksi crypto tersedia untuk publik, namun tanpa memperlihatkan data pribadi seperti nama asli dari pengguna. Untuk lebih jelasnya, berikut adalah beberapa perbedaan lainnya antara CBDC dengan crypto.

| Crypto | CBDC |

| Bersifat pseudonim (nama asli dan detil pribadi tidak diketahui) | Tidak bersifat pseudonim (nama asli dan detil pribadi diketahui oleh bank) |

| Nilai fluktuatif tergantung pasar | Nilai sama atau berpatokan dengan mata uang resmi |

| Menggunakan blockchain publik | Menggunakan digital ledger privat |

| Terdesentralisasi atau keputusan dibuat berdasarkan konsensus | Tersentralisasi atau regulasi dan keputusan diatur oleh pemerintah |

| Crypto dapat digunakan untuk tujuan yang bersifat spekulatif dan juga untuk pembayaran | CBDC hanya dapat digunakan untuk pembayaran dan transaksi moneter lainnya |

💡 Apa perbedaan CBDC dengan stablecoin? Stablecoin adalah digital aset yang nilainya dipatok sama dengan mata uang fiat untuk memfasilitasi investasi dan trading. Stablecoin diterbitkan oleh perusahaan privat dan menggunakan sistem atau mekanisme tertentu untuk memastikan nilainya tetap stabil. Sementara CBDC secara resmi diterbitkan oleh pemerintah atau bank sentral dan merupakan versi digital dari uang fiat yang beredar.

Negara-Negara yang Sudah Menggunakan CBDC

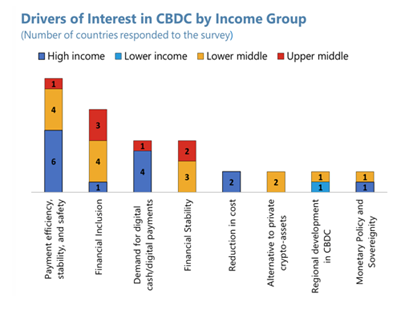

Saat ini ada sekitar 100 negara yang sedang mengeksplorasi CBDC. Menurut data dari IMF di atas, adopsi crypto lebih besar di negara-negara dengan penetrasi digital dan pengiriman uang yang lebih tinggi serta fundamental ekonomi makro yang lebih lemah — seperti inflasi yang tinggi.

Hal ini yang membuat institusi keuangan menyoroti pentingnya pelacakan aktivitas crypto dan meregulasinya dengan tepat. Sehingga kemudian, opsi untuk membuat mata uang digital yang terpusat dijajaki oleh beberapa negara. Berikut ini adalah negara-negara yang sudah maupun tengah mengembangkan CBDC.

Bahama

Pada Oktober 2020, Bank Sentral Bahama menerbitkan Sand Dollar, yang merupakan CBDC dan versi digital dari dolar Bahama. Bahama merupakan salah satu pelopor dalam mendorong CBDC, melihatnya sebagai cara yang baik untuk menjangkau masyarakatnya yang tersebar di ratusan pulau yang membentuk negara kepulauan tersebut.

Mengutip CoinDesk, Bahama baru-baru ini mengonfirmasi bahwa warganya dapat menggunakan Sand Dollar untuk membayar pajak mereka. Dalam survei kebijakan ekonomi dan keuangan kawasan Karibia yang dirilis Mei 2022, IMF mencatat Sand Dollar hanya mewakili 0,1% dari keseluruhan mata uang yang beredar.

Nigeria

Bank Sentral Nigeria (CBN) secara resmi meluncurkan “eNaira”—mata uang digital bank sentral (CBDC)—pada 25 Oktober 2021. Ini adalah CBDC kedua yang sepenuhnya terbuka untuk umum setelah Bahama.

Untuk saat ini, eNaira hanya diberikan kepada orang-orang yang memiliki rekening bank, tetapi cakupannya diharapkan pada akhirnya akan meluas ke siapa saja yang memiliki ponsel meskipun mereka tidak memiliki rekening bank. Sekitar 38 juta orang (36% dari populasi orang dewasa) tidak memiliki rekening bank di Nigeria dan eNaira diharapkan dapat meningkatkan inklusi keuangan di negara tersebut.

Tiongkok

Pada akhir tahun 2021, Tiongkok juga menerbitkan E-CNY atau Digital Yuan yang bertujuan untuk menjadi “uang digital” ritel dan didukung penuh oleh People’s Bank of China (PBoC). Dilatarbelakangi oleh meluasnya penggunaan Alipay dan WeChatPay, yang menghubungkan rekening bank ke dompet digital, masyarakat di Tiongkok sudah hampir tidak menggunakan uang tunai dan banyak tempat tidak lagi menerima uang kertas dan koin.

CBDC di Indonesia

Bank Indonesia sendiri juga tengah menjajaki pengembangan CBDC. Dikutip dari Kompas.com, Deputi Gubernur Bank Indonesia (BI) Doni Primanto Joewono mengatakan, akhir tahun ini BI akan mengeluarkan kajian yang berisikan rencana atau konsep mata uang digital bank sentral, juga rupiah digital.

Mengutip rilis yang diterbitkan oleh Bank Indonesia, eksplorasi CBDC memiliki enam tujuan utama, yaitu:

- Menyediakan alat pembayaran digital tanpa risiko menggunakan uang bank sentral

- Mengurangi risiko mata uang digital non-negara

- Memperluas cakupan dan efisiensi sistem pembayaran, termasuk lintas- transaksi perbatasan

- Perluasan dan percepatan inklusi keuangan

- Penyediaan instrumen kebijakan moneter baru,

- Kemudahan penyaluran subsidi fiskal.

Sebelumnya, IMF juga telah menyarankan Indonesia untuk menggunakan CBDC ritel, yang dilatarbelakangi oleh tingginya transaksi dengan uang tunai di Indonesia. Sementara itu, data dari Katadata menunjukkan bahwa hingga 2021, transaksi uang elektronik Indonesia diketahui tumbuh sekitar 49% mencapai Rp 305,4 triliun.

Apa Manfaat dan Kelebihan CBDC?

Dari sisi moneter, adanya uang digital dapat mendukung stabilitas sistem keuangan, termasuk pengurangan lalu lintas uang untuk kejahatan, misalnya money laundrying dan pendanaan terorisme. Dari sisi fiskal beberapa manfaatnya antara lain perluasan basis pembayar pajak dan kemudahan dalam penyaluran dana bantuan pemerintah.

Dalam kasus Indonesia, uang digital juga diharapkan dapat meningkatkan inklusi keuangan. Dengan basis 60% penduduk Indonesia yang telah terhubung dengan internet, keberadaan CBDC dapat memperluas akses ke fasilitas keuangan.

Secara umum, berikut adalah manfaat dan kelebihan CBDC:

- 💵 Meningkatkan akses keuangan. Mata uang digital dapat didistribusikan di perangkat seluler, meningkatkan akses dan kegunaan bagi warga yang jauh dari cabang bank dan tidak dapat mengakses uang tunai fisik.

- 👨💻 Mendorong inovasi digital. Model perangkat lunak berbasis platform CBDC menurunkan hambatan masuk bagi perusahaan baru di sektor pembayaran, mendorong persaingan dan inovasi, serta mendorong lembaga keuangan menuju globalisasi layanan.

- 🏛 Meningkatkan kebijakan moneter. CBDC memberikan pengaruh langsung kepada bank sentral atas jumlah uang beredar, menyederhanakan distribusi manfaat pemerintah kepada individu dan meningkatkan kontrol atas transaksi untuk kontrol pajak.

Apa kekurangan dan Risiko CBDC?

Meski memiliki berbagai kelebihan termasuk mendorong peningkatan inklusi keuangan, CBDC juga membawa berbagai risiko. Antara lain:

- 🤔 Keamanan data pengguna belum terjamin. Bergantung kepada kemampuan teknologi masing-masing negara yang menerbitkannya, keamanan data pengguna belum tentu dapat dijamin oleh CBDC.

- 🗺 CBDC memiliki batasan geografis. Penggunaan CBDC sangat terbatas karena hanya diterima di negara yang mengeluarkannya. Tidak seperti crypto yang bisa ditransaksikan oleh siapapun di belahan dunia manapun.

- 🏦 Bank sentral bisa berubah menjadi pesaing langsung penyedia layanan pembayaran. Hal ini dapat membuat bank kehilangan pendapatan. Selain itu, peluang investasi baru dengan CBDC dapat mengurangi permintaan simpanan konsumen.

Referensi

- Board of Governors of The Federal Reserve System, Money and Payments: The U.S.Dollar in the Age of Digital Transformation, The Fed, diakses pada 25 Juli 2022

- Communication Department, CBDC Role in Strengthening Implementation of Central Bank Mandate, Bank Indonesia, diakses pada 25 Juli 2022

- Amelia Yesidora, Mengenal CBDC, Mata Uang Digital dengan Teknologi Uang Kripto, Katadata, diakses pada 25 Juli 2022

- What Is Central Bank Digital Currency?, Consensys, diakses pada 25 Juli 2022

- Jack Schickler, The Bahamas’ ‘Sand Dollar’ Needs Improved Cybersecurity, IMF Says, CoinDesk, diakses pada 25 Juli 2022

- Jack Ree, Five Observations on Nigeria’s Central Bank Digital Currency, IMF, diakses pada 25 Juli 2022

- Krishna Srinivasan, Opening Remarks at Peer-Learning Series on Digital Money/Technology: Central Bank Digital Currency and the Case of China, IMF, diakses pada 25 Juli 2022

- Ahmad Naufal Dzulfaroh, Bank Indonesia Rencana Terbitkan Rupiah Digital, Bagaimana Prospeknya?, Kompas.com, diakses pada 25 Juli 2022

Bagikan